놀랍게도, 수익률이 높아도 수수료 때문에 손해일 수 있습니다.

ETF를 고를 때 많은 분들이 가장 먼저 보는 게 바로 ‘운용 보수’, 즉 '수수료(Expense Ratio)'입니다.

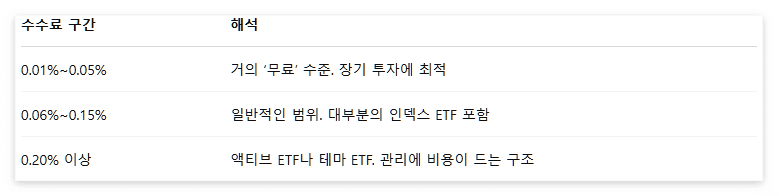

실제로 요즘 ETF 중에는 운용보수가 0.03%, 심지어 0.01%짜리도 있을 정도로 싸게 나옵니다.

그러다 보니, “무조건 수수료는 낮을수록 좋다”는 인식이 자리 잡았죠.

그런데 놀랍게도, 수수료가 낮다고 무조건 좋은 ETF는 아닐 수도 있습니다.

진짜 중요한 건 **"그 수수료로 어떤 운용을 해주느냐"**예요.

ETF 수수료, 정확히 뭐고 어디에 쓰이는 걸까?

ETF 수수료는 한마디로 운용사가 ETF를 굴리는 데 들어가는 연간 운영비용입니다.

이 수수료는 우리가 따로 납부하는 게 아니라, ETF 자산에서 자동으로 빠져나갑니다.

예를 들어,

- '수수료 0.10%'라면, 1년에 1,000만 원 투자 시 약 1만 원이 빠져나가는 구조예요.

- 이게 매년 쌓이면 복리 구조로 꽤 큰 차이를 만들 수도 있죠.

눈여겨볼 점은, 이 수수료가 실제 수익률에 영향을 주기 때문에 장기 투자자일수록 민감하게 따져볼 필요가 있습니다.

재밌는 점은, 수수료보다 더 중요한 게 있다는 사실

예를 들어볼까요?

- A ETF: 수수료 0.03%, 수익률 연 5%

- B ETF: 수수료 0.20%, 수익률 연 8%

이럴 경우, 대부분 A가 싸니까 좋은 거라고 생각하겠지만

실제로 B의 순수익이 더 크고, 수수료를 감안해도 수익률이 높은 경우가 생깁니다.

즉, "싼 게 무조건 좋은 건 아니다"라는 거죠.

ETF는 ‘가격’보다 ‘가치’를 따져야 할 상품입니다.

그럼 수수료 낮은 ETF만 고르면 안 되는 걸까?

꼭 그렇진 않지만, 장기 투자자라면 수수료는 무조건 체크해야 할 포인트입니다.

눈여겨볼 점은, 수수료가 높은 ETF들은 보통 커버드콜, 레버리지, 액티브 운용 등 전략적인 요소가 들어가는 경우가 많아요.

즉, ‘왜 비싼지’ 이유가 명확하면 그건 합리적인 비용일 수도 있는 거죠.

안전성과 장기적인 투자를 고려하는 저와 비슷한 성향이시라면, 다음과 같은걸 한번 고려해보는것도 좋습니다.

- 인덱스 ETF(VTI, VOO, IVV 등) → 0.03% 이하 찾기

- 고배당 ETF(SCHD, HDV 등) → 수익률과 안정성 우선, 수수료는 참고용

- 액티브/테마 ETF(ARKK, JEPI 등) → 전략성과 수익률 보고 선택

제 생각은요,

저도 예전엔 무조건 "싸야 좋은 거지!"라는 생각이 있었는데,

재밌는 점은 실제로 투자해보니 수수료보다 더 중요한 게 수익률과 운용 전략이라는 걸 알게 됐어요.

물론 장기적으로는 수수료가 복리처럼 차이를 만들긴 합니다.

하지만 ETF는 ‘어떤 방식으로, 어디에 투자하느냐’가 핵심이고,

그걸 잘 해주는데 수수료 0.1% 더 내는 건 솔직히 아깝지 않다고 느꼈어요.

여러분들도 ETF 고르실 때, 가격표만 보지 마시고

"이 돈으로 나한테 어떤 전략을 써주는가?"를 함께 고려해보시면 어떨까요?

'ETF, 제 생각은요' 카테고리의 다른 글

| AI 관련 ETF 뭐가 있을까? 테슬라+AI 테마 ETF 추천 (1) | 2025.04.04 |

|---|---|

| 환율 때문에 수익이 줄었다고요? ETF 환헤지 개념 쉽게 설명 (0) | 2025.04.03 |

| 미국 고배당 ETF 추천 3가지 (VYM, SCHD, HDV 비교) (1) | 2025.04.02 |

| QQQ랑 QQQM 뭐가 달라요? 차이점과 선택 팁 (1) | 2025.04.02 |

| 2025년 월배당 ETF 순위 TOP 5 알아보기 (배당 시기, 수익률 비교) (0) | 2025.04.01 |